文/羊城晚报全媒体记者 莫谨榕

2019年12月,中国证监会正式颁布《上市公司分拆所属子公司境内上市试点若干规定》,至此,A股迎来分拆上市的潮流。羊城晚报记者据同花顺iFind数据库不完全统计,截至3月27日,分拆上市概念板块共有63家公司,这意味着共有至少63家A股上市公司发布过分拆预案或分拆意向公告。

今年2月25日,生益科技旗下的生益电子股份有限公司在上海证券交易所科创板成功上市,是A股分拆上市第一股,也成为中国首例“A拆A”成功案例。生益电子*公开发行1.66亿股,募集资金总额20.66亿元,是广东东莞历年*融资最多的上市公司。此外,还有14家公司分拆子公司IPO正在进行中,计划募资合计249.6亿元。

主要集中在医药生物、电子等行业

3月20日,海格通信发布公告,公司审议通过了《关于分拆所属子公司西安驰达飞机零部件制造股份有限公司至创业板指上市的预案》的议案及其他与本次分拆相关的议案,拟将其控股子公司西安驰达飞机零部件制造股份有限公司分拆至深圳证券交易所创业板上市。

本次分拆完成后,公司的股权结构不会发生变化,且仍将维持对驰达飞机的控股权。

海格通信并非年内*一家发布分拆预案的上市公司。今年1月,海康威视公告表示,拟分拆持股60%的控股子公司杭州萤石网络有限公司至科创板上市。

比较受关注的还有中小板第一大市值新能源汽车巨头比亚迪在2020年12月31日发布了分拆预案,正式启动分拆控股子公司比亚迪半导体股份有限公司上市的前期筹备工作。

而中国铁建则拟分拆所属子公司铁建重工至上交所科创板上市,今年1月该IPO获上市委审议通过。

2019年12月,《上市公司分拆所属子公司境内上市试点若干规定》正式发布,上市公司控股子公司境内分拆上市拉开序幕,标志着我国分拆上市体系基本建立。

数据显示,自规定发布以来,至少63家A股上市公司发布过分拆预案或分拆意向公告,已有超过40家上市公司发布分拆预案,多数公司将分拆上市的目的地设定为科创板或创业板。

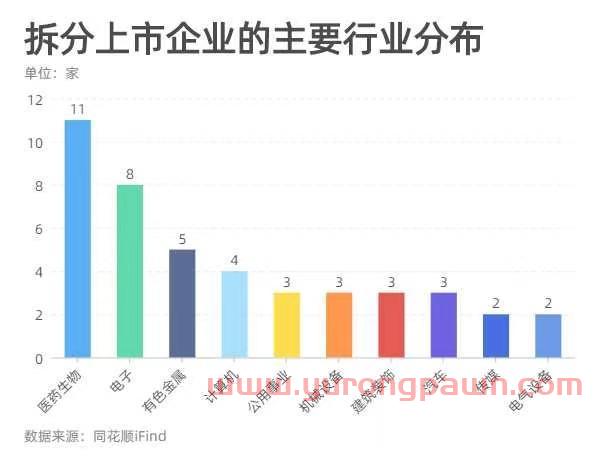

从母公司所属的行业来看,在上述63家公司中,医药生物、电子、有色金属和计算机行业的企业较多,医药生物企业多达11家,其余行业分别有8家、5家和4家,而子公司多为高新技术行业。

从市值来看,同花顺iFinD数据显示,63家公司的总市值超过3.02亿元,市值突破千亿元的母公司有海康威视、比亚迪、长春高新、片仔癀、中国中铁5家,其中海康威视和比亚迪市值突破4000亿元,还有46家公司总市值超过100亿元,包括中国铁建、复星医药、歌尔股份、上海电气等行业龙头公司。

符合条件的上市公司有上千家

此前华泰证券研报曾统计,符合分拆条件公司分布于医药、地产、TMT行业,子公司多属于科创企业按照A股分拆境内上市正式稿规定,符合“上市满三年”、“连续三年盈利且累计超6亿元”,考虑“36个月内未受到证监会行政处罚、12个月内未受到公开谴责且最近一年及一期财报审计意见为无保留意见”,并根据2019年年报披露的上市公司参控股明细,符合条件的上市公司约1009家,占全部A股的21%,主要分布在医药、地产、电力及公用事业、基础化工、交运、TMT、建筑等行业。拟分拆母公司中民企、国企均占较大比重,子公司大多属于战略新兴产业。(更多新闻资讯,请关注羊城派 pai.ycwb.com)

分拆上市对于母子公司有何益处?

不少分析认为,母子公司分拆上市是实现价值创造、业绩双赢的有效渠道。比如,海格通信就在答投资者问中回答,公司分拆驰达飞机上市一方面有利于驰达飞机拓宽融资渠道,充分利用资本市场做强做大,提升企业盈利能力和综合竞争力,实现跨越式发展;另一方面驰达飞机独立上市,能更清晰、完整地向投资者展现其业务经营发展情况,有助于资本市场对其进行专业分析,赋予合理、客观的市场价值。

广发证券研报认为,整体来看,分拆上市“明分实合”,即以聚焦主业、主动缩小边界的减法外在形式吸引更多资本进行有效资源配置,实现母子公司价值重塑,提高上市公司整体资产质量的总和。拆解来看,对母公司而言,可以聚焦核心业务,专业化运营提升经营效率;有效盘活公司资产,改善资产流动性,以及有效缓解融资负担,提高偿债能力;对子公司而言,可以拓宽融资渠道,更好地满足项目投资需求;子公司管理者实现向股东的角色转换,经营积极性有望提高,公司治理体系进一步完善。

华泰证券研报也认为,整体看,分拆上市对母公司理顺业务架构、拓宽融资渠道、完善激励机制等均具有积极的作用,母子公司分拆是一种双赢的举措,两者业绩大多可以实现更好地表现。

而从股价表现上看,从中长期视角展望,控股分拆后母子公司的长期股价表现具有较大的不确定性。从目前已有的控股分拆案例看,A股公司分拆子公司港股上市、港股公司分拆子公司A股上市后,不同公司的股价表现不尽相同。