正文

老王曾经兴致勃勃地翻开各类期权教科书,想了解一份期权合约的合理价格是如何设定的,有哪些影响因素。但大部分书中所提到的理论知识涉及高等数学和数理统计,短时间难以理解。为此我们按期权定价模型的两大分类分别学习:

数值解

和解析解

。通俗的讲,前者是通过大量重复测试求得期权价格的近似值,而后者是模型假设条件下准确值。但与字面意思恰恰相反的是,数值解更接近现实中的价格,而解析解与真实价格差距反而略大。原因在于模型假设往往与真实环境有所出入,这才导致了准确值并不精确。一、

期权定价数值解

让我们先从便于理解的期权定价数值解开始讲起。老王对复杂的数学和统计理论并不熟悉,但也听说过

蒙特卡洛模拟

的大名。在统计学的大数定律框架下,把将来一段时间内随机波动的价格可能出现的路径模拟出来,运用计算机的高效运算速度,再将所有情况下期权到期的价值通过现金流折现的方法算出其现在的价值。举个简单的例子,如果我们丢一次骰子并以点数大小来当作到期价格,其结果是等可能性的出现1、2、3、4、5、6中的一个。现在我们需要计算一张“行权价为4”的看涨期权现在的价格。当骰子结果为1至4时,该期权价值均为0(特别注意当结果为4时,期权的价值“刚好”为0)。而当结果为5和6时,该期权的价值分别为1和2。那么在丢骰子前这份期权的价格就应该为:各个结果出现时的期权价值以其出现的概率(均为1/6)加权后的均值。即0*1/6 0*1/6 0*1/6 0*1/6 1*1/6 2*1/6=0.5。当然,这里没有考虑时间价值,更严谨的折现方式还需考虑每个结果是出现在多长时间之后,然后乘以一个折现率来计算当期价值。相对于均匀分布的丢骰子结果,股票价格或者商品期货价格的波动更为复杂。如果把价格的涨跌看成是随机游走,而收益率符合正态分布的话。通过足够大的样本容量来进行价格路径模拟,最后计算出折现的股票期权或商品期货期权价格就是期权数值解的来历了。

期权定价数值解的一大优势在于,它能对到期前若干个时间节点进行单独计算,从而利于如美式期权(复习下:美式期权的买方可以在到期前的任何时间行权)这样可能提前行权的期权定价。与之相似的二叉树期权定价模型(或二项式模型)也能在期权存续期内的若干个时间节点进行行权判定,从而解决了美式期权定价的难题。数值解在计算机高效运算能力的帮助下克服了繁琐运算的负担,成为了期权定价的一大主流计算方式。

二、

期权定价解析解

接下来我们认识下大名鼎鼎的

BS期权定价模型

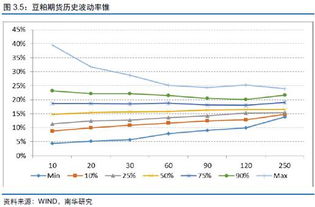

。早在1973年该模型就*被提出,随后被芝加哥期权交易所关注,到如今基于该模型发展出的众多模型被广泛应用。其开创者还获得了1997年的诺贝尔经济学奖。众多光环之下的BS模型也有诸多不足,例如八大模型假设包含了诸如价格连续且服从对数正态分布、价格波动率恒定、交易或借贷成本为零、交易时间连续以及仅能在到期行权等与现实有所不同的条件。另外统计学上的尖峰肥尾现象对公式有效性也有一定影响,隐含波动率微笑(或者说偏度)现象因此而产生。尽管如此,BS期权定价模型依然是当前能做到的*的期权定价解析解。即便公式看起来运用了微分方程、含有统计学模型,但也不妨碍老王用计算软件输入几个合约要素,就能计算出期权的理论价格。以豆粕05合约为例,输入行权价格2800的看涨期权合约要素,以12.14%的

历史波动率(Historical Volatility)

计算出的权利金价格为77.34元。这一“理论价”在各类交易软件中也有罗列,但为什么实际成交的价格与之有所出入呢?就是因为模型用的是历史波动率,而实际交易出的价格包含市场对将来波动率的预期。对于某个合约而言,买期权的人多了就会助推期权权利金上升,以市场价格带入定价模型反推出的隐含波动率(Implied Volatility)

就会相对较高,反之卖权力量较强时则隐含波动率较低。三、

初识希腊字母

图二中右边输出结果中的图形令老王有所困惑,第一幅“到期收益图”表示到期时不同标的价格所对应的买入看涨期权的盈亏,这点还能理解;但后面几幅图的字母依稀记得在期权评论和文章中常见,却不知其意为何。其实,在老王录入模型的几个合约要素时,已经给出了答案。

标的现价对应Delta,波动率对应Vega,到期时间对应Theta,利率对应Rho,而这个Gamma是Delta的“*版”。

这些希腊字母分别是期权权利金在各个维度的变化率,例如标的价格上涨一块钱,那么期权权利金就上涨Delta值这么多元。同样的,波动率上涨1%,权利金上涨Vega元;时间每过去一天,权利金损耗Theta元;利率由于长期稳定且主要影响折现率,因此对权利金的影响很小。最后Gamma其实是Delta每变动一个单位,权利金的变化值。如果把Delta看成是期权权利金对标的价格涨跌的变化速度,那么Gamma更像是“加速度”的概念,当标的涨跌的“加速度”很大时,Delta的变动很快,对应的Gamma值也更大。在图二中也能看到,单独买入一张看涨期权,Delta值为正说明标的上涨会带来收益,Vega值为正说明波动率上涨也会贡献利润,但Theta值为负表示时间成本每天都在流逝。到此为止,老王已经全面熟悉了期权的各种概念,阅读期权类文章将不存在概念上的缺失,这算是入了期权市场的门。而要明晰期权交易的得失利弊,还需从深入学习各个希腊字母的理解开始。敬请期待下一期的

玩转希腊字母专题

。